编者按:本文来自微信公众号“一百亿研究所”(ID:yibaiyiyanjiusuo),作者 王溢,36氪经授权发布。

本篇从两个维度进行观察解析:

1,为什么美国有Revolve模式而中国没有?

2,为什么如涵巨亏不受资本追捧而Revolve盈利良好?

这两个问题连带出中美网红社交电商和新媒体营销生态的变化,美国电商巨头亚马逊VS中国淘宝天猫的竞争战略,以及KOL电商与电商巨头的发展错位等等观察。

1、Revolve VS 如涵的发展轨迹

Revolve发展大事件和团队基因:

▲ REVOLVE创始人,Michael Mente(左)和 Michael Karanikolas(右)

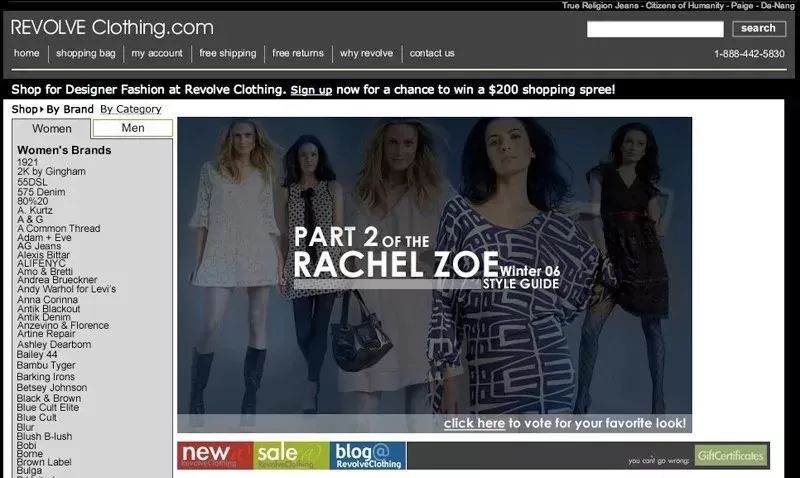

2003年Revolve创立于美国洛杉矶。

Michael Mente 毕业于美国南加州大学商业管理专业,从南加州大学的创业项目退出后,他加入了洛杉矶当地的一家软件创业公司,并在那里结识了负责公司数据工作的 Mike Karanikolas,后者毕业于弗吉尼亚理工学院计算机工程专业。

发展大事件

⊙2000年,美国互联网泡沫破灭,两人供职的公司倒闭,但他们依旧相信互联网,他们擅长数据分析,发现洛杉矶消费者对7号牛仔裤需求量很大,店里往往供不应求。当时电商处于婴儿期,网上也买不到。媒体、科技公司工作的背景,使得Revolve一开始就决定做数据驱动的电商平台:通过互联网来预测时尚服装趋势的平台。当时和网红一点关系都没有。由于没有时尚经验,他们唯一做的是花了很多精力试图拿到产品销售权。

⊙2007年代理品牌已超过1000个,这是现在Revolve的雏形。

⊙2008年金融危机来了,Revolve销售收入锐减。于是创始人研究起新兴一代的消费习惯。他们发现传统营销方式在网上不起作用了,并且移动端流量开始爆发。彼时,时尚潮流的内容也从线下开始往线上走。这个时候在美国还不是网红KOL,是叫BLOGGER博主。两个人敏锐地意识到博主会给电商平台带来更多的流量,随即开始#影响力营销#(Impact Media,即中国的社交营销)。

⊙2009年Revolve实行博主营销策略后开始大放异彩。平台会给博主们寄去免费的衣服,并且网站上只使用博主的照片作为商品展示图,而非专业模特摆拍。这一策略时隔5年传到中国的小红书,掀起中国用户新的内容电商体验。

⊙2012年,Revolve重新推出定位高端的FORWARD by Elyse Walker。

⊙2013年,举办了第一次 #REVOLVE around the world 活动,与顶峰网红在世界各地旅行街拍。

⊙2014年,公司进行了第一笔收购(Alliance Apparel),引入Alliance旗下的Lovers+ Friends、NBD 和Tularosa 三个时尚品牌,垂直整合后推出了自有品牌业务。成立于2011年的Lovers + Friends ,是Revolve最畅销的品牌之一。

⊙2016年,建立REVOLVE Social Club,加入俱乐部的KOL可以享受REVOLVE提供的私人导购服务,并且可以定期参加特定的时尚派对与活动。目前,REVOLVE Social Club的成员包括全球最能带货的时尚博主Chiara Ferragni,以及Aimee Song、Julie Sarinana和Natashsa Oakley等,她们在Instagram上的粉丝均为数百万级别。申请加入的等待名单已有两千多名。

⊙2016年,发布了FORWARD by Elyse Walker的中文版。直到目前中国已成为Revolve的第二大市场。同年4月,在好莱坞开设了第一家实体店。同年12月,推出Revolve Beauty 产品线,目前已涵盖超过225个护肤、化妆品和护发品牌。

⊙2018年,在欧洲(英国)和澳大利亚推出了本地化客户体验,提供包括地区税和关税在内的报价,改进分销和履约体系,简化订购和退货流程。

⊙2019年3月,推出平价服装网站Superdown,目标用户是Z世代消费者。同年5月,与长期合作的网红Aimee Song共同推出品牌Song of styles,这是Revolve首个与KOL合作推出的时尚品牌。Aimee Song在Instagram上拥有超过520万粉丝,也是畅销书作家。

Song of styles的首个成衣系列囊括了从衬衫、连衣裙到西装等50件单品,价格范围为108美元至238美元。灵感来源于黛安娜王妃和美剧《欲望都市》中的女主角之一Samantha Jones。未来,计划每月推出40到60件单品。

在产品端,Revolve集团拥有21个自有品牌,Revolve.com涵盖了850多个新兴和成熟品牌,Forward覆盖了250多个品牌,其中不少设计师品牌是消费者很难在其他百货或电商找到的小众品牌。已累计上线超45000个SKU,产品涵盖鞋、服、美容美妆及配饰类,目前,每周还可推出1000多种新款。

Revolve目标消费人群是千禧一代和Z世代的REVOLVE Girl,只做时髦女孩的生意,提供视觉化的潮流服装。目前,Revolve拥有定位高端的Forward、定位相对低端的Superdown以及主平台Revolve 这三大电商平台。平台支持7种语言,可配送至全球150多个国家,支持50多种货币的支付,日订单量大约1万笔。

同一时间线,世界互联网史发生了什么:

1997年亚马逊成立。

2002年11月亚马逊宣布将与各大服装公司合作,通过其在线平台提供400个服装品牌,此举震惊了互联网。

在中国2003年淘宝才成立。

2004年FACEBOOK成立。

2010年INSGRAM成立。2010年IPHONE4成立。

Revovle资本历程

只拿过一次融资。

2012年,公司获得第一次也是唯一一次外部机构投资,投资方为TSG Consumer Partners,投资额1500万美元。2019年美国上市,从成立到上市时间共13年。

TSG比较关注网红及KOL的影响力,已投资包括:美妆博主 Huda Kattan 的个人美妆品牌 Huda Beauty,明星联合创办的眼镜品牌Privé Revaux Eyewear。

Revovle未来战略

在招股书中,未来可能会收购更多业务或技术。此外,在继续拓展现有同名平台、Forward 和平价电商 Superdown 的同时,未来有望进军男装市场。

看到这里我们不禁会思考:为什么美国亚马逊电商存在的同时还会造就Revolve网红电商,而中国有淘宝天猫却只有如涵?

2017年Instagram爆火,所有西方国家小到几岁、大到六七十岁,几乎所有人只要有手机都在看Instagram。背后巨头Facebook也正在快速布局,将Instagram打造为一个网红变现的平台,要颠覆的模式只有一个:那就是由Amazon、eBay、速卖通为代表的,老态龙钟、除了低价,毫无兴趣点的购物体模式。所以,面对Ins的正面进攻,这次Amazon没有选择对抗,只选择了顺势而为。

相比Revolve服装电商平台自2009年就开始运用社交博主影响力,亚马逊2017年才开始真正发力KOL,在我看来是被动应战。

而反观中国,淘宝自2003年成立起始,到新媒体营销形态出现,诸如淘直播2016年的大力推行,在淘宝平台上孵化了很多电商品牌和KOL,并没有给自主的电商平台太大的机会构建渠道。如涵的头部网红张大奕就是在2016年的淘直播上销量一鸣惊人。

看完精彩的Revolve发展史,我们再对比来看如涵发展大事件和团队基因:

如涵成立于2014年,采用的是一种闭环模式,从挖掘、培养新意见领袖(网红KOL),到广告代言、品牌营销,服装销售进行全产业链运作。

2019年,如涵控股目前共有128位签约网红,旗下红人粉丝拥有1.484亿人,91个自营网店,服务国内外知名品牌超632个。如涵已在红人孵化数上稳居行业第一,并与微博、抖音、快手、B站等平台达成战略合作。

如涵旗下网红的粉丝中, 78%是女性;80%是千禧一代。39%左右的粉丝至少会复购一次。其中1.48亿粉丝主要阵地是微博,超过1.11亿的粉丝聚集在这,其余的3000万粉丝在微淘,只有670万在微信。看出除了淘宝,微博是如涵最重要信息分发渠道,而在短视频平台它还鲜有涉及。

如涵目前主要销售的产品是服装。在招股书中提到女性鞋服是中国电商最大市场份额和收入来源。不过,美妆产品增速更快,在2013年到 2014年之间,美妆产品线上销售额年复合增长率超过211%。如涵的头部博主张大奕创立了自己的美妆品牌 BIG EVE,2017年BIG EVE 在淘宝上年销售额为5000万元人民币。2018年这个博主美妆品牌进入了天猫。

目前公司两大收入来源分别是电商业务和网红服务的收入。前者包括网红店的产品设计,外包生产、供应链和售后,即自营旗下的店铺。后者主要是牵线网红和其他品牌,为其进行营销推广并收取服务费,即他营。

发展大事件

⊙2011年冯敏自创女装淘品牌“莉贝琳”,业绩曾进入淘宝十强榜单,但进入2014年生意遇到了瓶颈。此时杭州姑娘张大奕巴掌脸,大长腿,拍照几乎不需要PS,她的新浪微博已有了近30万的粉丝。但模特这碗青春饭她吃了七八年,同有明显的天花板危机。两人一拍即合,一个想变现,一个要流量。

⊙2014年7月,冯敏和张大奕合作开了第一家淘宝网红店,“吾欢喜的衣橱”,由张大奕担任模特。只用一年时间就摘得销量冠军。

⊙2016年5月,淘宝正式推出“淘宝直播”平台,卖家可以通过直播向用户推荐商品。张大奕创造了在2小时内成交额近2000万元的淘宝纪录。2016年“双十一”期间,张大奕的淘宝店铺销量逾亿元,卖什么都是“爆款”。尝到甜头的冯敏干脆专心打造网红,成立如涵公司:采用“网红+孵化器+供应链”的经营模式,投入大量资金孵化网红,希望创造下一个能带货的“张大奕”。

⊙彼时,在中国的大环境,2016 年被公认是 " 网红电商 " 爆发元年,一批网红电商公司如雨后春笋般出现,改变了品牌与用户的连接方式,也改变了中国的在线零售业。中国社交电商和内容电商从今年到 2022 年预计每年的年复合增长率在 35.5%左右。作为社交电商和内容电商第一部分,KOL 电商在 2017 年创造了 329 亿元人民币的销售额。

⊙如涵的模式在变得越来越轻。最初它覆盖着从工厂到运营的环节。2016 年初,如涵剥离了工厂的资产。从 2017 年如涵开始连接网红和第三方品牌,即让自己的网红为其他品牌推货,这样如涵不用再承担从网红设计产品到供应链、外包生产和售后的一系列环节。它认为这种轻资产模式能让它和更广泛的网红以及品牌合作。2017年“吾欢喜的衣橱”就进入了双十一女装销售十强榜单,销售额突破1.7亿元,榜单中其他品牌还包括优衣库、Only和Vero Moda。截止 2018 年底,如涵已经和超过 500 个品牌及 28 个零售商合作。

如涵资本历程

如涵在2014年同年获赛富亚洲A轮融资;2015年,如涵获联想君联资本数千万B轮融资;2016年,获阿里巴巴集团3亿C轮融资,并登陆新三板,估值人民币33亿元;2018 年 4 月如涵登陆新三板不到两年后主动摘牌,9月赴美上市。上市时间4年。

如涵未来战略

如涵还要继续增加 KOL 人才库,选择不同特点的 KOL,进行多元化。海外KOL的培养以及海外主流社交网络的推广。

2、Revolve vs 如涵,同为网红电商差别在哪里?

Revolve最突出的特点在老美叫影响力营销,国内称之为网红营销。Revolve招股书中提到了79次“网红”。

来看看Revolve在美国的网红电商竞争环境:

竞争对手包括类似于我国如涵控股的ShoeDazzle,其联合创始人是网红金 · 卡戴珊;以及Honest,其创始人则是著名影星杰西卡-阿尔芭(Jessica Alba);国内的社交电商“LOOK”;以及快时尚巨头H&M推出的新品牌Arket、折扣平台Afound以及Itsapark测试版;另外也受到亚马逊的红人计划及The Drop服务的冲击。

中国的网红产业速览:

在中国和如涵对标的是宸帆、缇苏MCN经纪电商。如涵受到小红书、短视频等新兴平台的冲击。而从模式上对标的还有母婴领域KOL的芭比辣妈等。

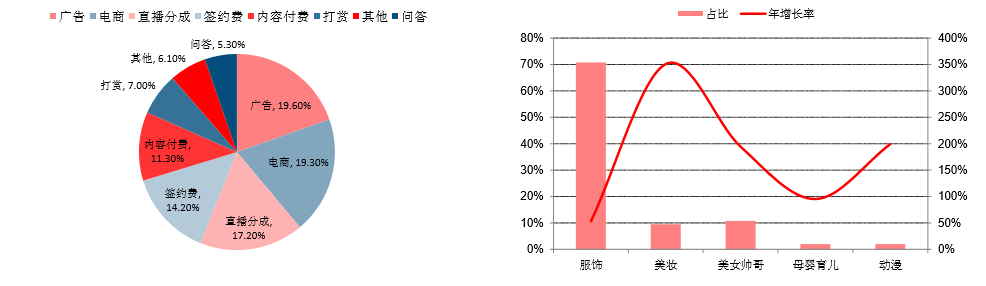

网红变现形式逐步多元化,电商与广告为最主要变现模式,合计占比将近 40%。网红电商各细分领域中, 2018 年服装类网红电商 GMV 占比高达 70%,年增长率为53%。美妆类电商高速增长,2018 年 GMV 占比 9.5%,增速超过350%。

2016年微博赋能自媒体的全年收益达到117亿,2018年是300亿,其中大头都流向了网红KOL。

微博是网红孵化公司们的推手,不仅提供后台数据服务,还会为提供粉丝画像。三家网红电商能作为微博的#战略合作对象#,意味着网红经纪公司必须拥有超过 20 个网红账号,多于 1000 万粉丝,全年网红店铺总营业额必须大于 2.5 亿。

缇苏2018年公司签约网红90余人,全网粉丝超过1.1亿,视频月播放量超3.5亿网红MCN,体量仅次于如涵。

如涵的网红机制与电商运营:800位员工围绕同一个中心,网红

如涵设立近 20 个部门。新人发展部掌握着网红进入的机会;从80位设计师为网红选款设计,到工艺部打版制作,样衣从面料到订单成品的环节有100+员工,总共800 多名员工处于漫长链条上的各个环节,出售网红店的服装、美妆。

Revolve和如涵是截然不同的战略和运营逻辑

其实Revolve和如涵是截然不同的商业模式逻辑:

Revolve是自主品牌发起,借由社交平台和KOL东风,将品牌线上销售进行到极致化的网红电商。由于2017年亚马逊晚于市场发力KOL,使得Revolve这样的独立电商有充分的战略时间发展。

如涵不同,如涵侧重以网红KOL孵化、带货为主的理念,再进行自有及多品牌的电商打造,是KOL孵化变现的结果。如涵的发展也是跟随中国电商淘宝平台的鼎盛年代而发展的。

阿里占据中国电商市场58.2%绝对份额,紧紧把握新媒体营销、淘直播等趋势,服装消费类同比增长最快,所以在中国自有品牌重新打造官网和渠道几乎是很难的。

如涵从品牌发展基因到电商背景大环境都和Revolve迥异。

3、Revolve vs 如涵的核心运营与财务数据对比

如涵作为中国网红电商产业链头部公司,在KOL方面:在2017年到2019年的3年间,如涵签约的KOL数量也从62人增长到128人。按照如涵的标准,签约的128名网红分为:顶级KOL、成长KOL、新兴KOL三类。顶级KOL分别是张大奕、大金和莉贝琳三位。

结构上头部网红3人,共3460万粉丝,年度GMV15.3亿;腰部网红8人,共3140万粉丝,GMV4.06亿元;剩余117名成长中KOL共计890.1万粉丝,GMV9.24亿元。

如涵的运营和财务数据反映了什么?

如涵在2017财年、2018财年和2019财年前三季度,分别促进总商品销售额达到1.8亿美元(约为12亿元人民币)、2.99亿美元(约为20亿元人民币)和3.29亿美元(约为22亿元人民币)。

(但要明确一点,GMV本身是个充满水分的指标——下单但未付款的订单也被算在其中)

而2017财年、2018财年以及2019财年的前三季度,张大奕个人每年分别为如涵贡献了49.6%、51%和44.9%的GMV,以及50.8%、52.4%、53.5%的收入。113位网红除几位头部的外,大量网红一直默默无闻。截至去年12月31日,如涵旗下91%的网红年GMV都未超过3000万。换句话说,3年过去了,如涵并没有再造出一个张大奕。

再来看如涵网红的营销费用:

从2016年第二季度的992万增至2018年第四季度的7084万,增加8倍!人均网红营销费用在2018年第四季度为每人63万元,而这些花费大量资金和时间培养的网红,绝大部分都没有一线网红的带货能力!

从利润来看:

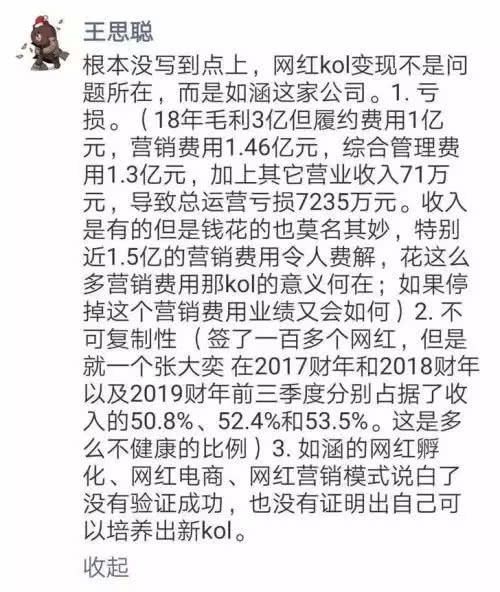

如涵控股在过去3年里一直亏损。2017财年净亏损为4010万元。2018年亏损7235万元(毛利为3亿元,其中履约费用1亿元,营销费用1.46亿元,综合管理费用1.3亿元,其他营收71万元)。2018财年净亏损为人民币9000万元。2019 财年前三季度(即 2018 年 4 月到 12 月)亏损扩大120%至5750万元。而如涵控股 9 个月收入为 8.56 亿元,比上年同期增长 13.9%,却依然不见亏损缩窄。

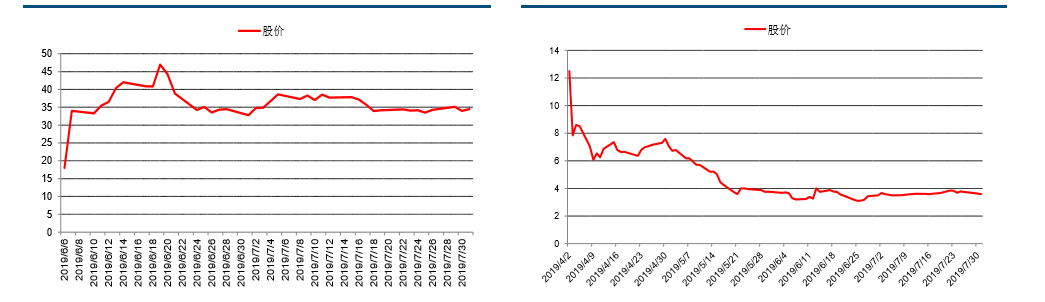

2019年9月股价大跌11.71%至4.45美元,市值约为3.6亿美元,较上市首日的10亿美元市值缩水近70%。

早前,如王思聪的点评:

KOL孵化模式的电商令很多人费解。如果孵化网红就要花那么多钱,那么KOL营销的意义何在,CAC的意义何在?

最终,无论概念有多炫酷,模式有多潮流,网红电商模式拼的还是零售基本功,而零售最重要的指标是库存/周转率:

分析师们之前唱响的

#根据网红店铺上新闪购+预售模式的操作手法,一家年销售额上亿元的网红服装电商,基本可以做到没有库存网红品牌#

都是不存在的。

如涵控股的财报就展示了冰冷的现实。从2017年中报上我们可以看出,如涵控股恰恰是因为库存积压过剩而输掉的。

打开张大奕的网店“吾喜欢的衣橱“,浏览了几个宝贝后不难发现,大多数的宝贝都没有现货,等待的天数都超过了10个工作日,有的甚至需要等待20个工作日。

这背后的原因,饥饿营销是假,张大奕们并不是不想提早卖货,而是没有这个供应链能力进行快速卖货。

存货周转率:

存货周转率是衡量服装零售企业销售能力及存货管理水平的关键指标,这个数字越高越好。如涵2017年新三板时候,成本基础的存货周转率只有0.58,2018年也只有0.7,收入基础的存货周转率差强人意。其中2017中报披露,期初的库存账面价值为1.6亿元,到期末这个数字不降反升,高达2亿元。

不过,这个问题是所有电商都存在的问题,只是如涵电商特别明显。一般来说,一流的服装企业为3-4次。ZARA的年存货周转率为12次左右,从设计到进店最快为14天。优衣库约为6次,GAP约为5次,全世界最大的上市成衣公司之一VFC约为4次。相比以服装特卖为主的唯品会2018年存货周转率为10.94 次。

如涵曾在招股说明书里指出存货周转率低的原因,无非就是市场需求小于供给,也包括预售普遍存在的取消订单或者退单的问题。可以看出,如涵控股的收入占GMV比例历年来均低于50%,2019财年前三季度低于40%,也就是说,拍下订单未付款金额的比例达到一半以上。

这说明,以网红推荐的服装消费者容易冲动消费。虽然网红的粉丝忠诚度很高,一次性爆款销售额非常好,但持续性的用户较少,并且也只是针对仅有的几个爆红的网红而言。所以复购率的问题也比较大,后面会说。如果张大奕个人店铺如此,处于第二和第三阶梯的网红退货率更高,转化率更低。

一百亿研究所认为,如涵折射的中国网红社交电商问题归纳如下:

第一,网红模式的不可复制性。孵化网红的公司内部,淘汰机制十分严格,真正能赚钱的网红只有10%至20%的头部群体。对应着的实则是因为消费者的注意力十分有限,孵化新网红的成本也越来越高,头部网红的出现具有极大的机会性。而小众网红的孵化又伴随着巨大的营销成本,越来越多明星和头部网红在社交媒体上分享美妆护肤、穿搭心得,普通网红很可能就会失去部分粉丝,KOL越多就等于越被分食。所以,网红红利期逐渐消失,孵化腰部、尾部KOL的营销并不见太大回报。

第二,头部现在流量已经开始见顶,更别说非头部的。供应链的制约,让网红的年销售额只能徘徊在1-2亿元左右,我们认为除了头部网红,旗下的腰部和尾部网红生命周期也许比游戏还要短。而且网红没有能力将营业额继续扩大,一旦试图突破2亿元这个天花板,很有可能倒在供应链上。

第三,如涵的崛起离不开天猫平台渠道。除了运营100多个网红巨大的开销,天猫对网红店铺的抽成占比能达到5%,更挤压了利润空间,再加上推广费、人工运营成本,总计45%~65%。

最后,中国网红电商出海能力还非常遥远(见后文Revolve数据),而如涵只是做到了网红电商第一步。

显然,投资人所预想的C2B、C2M概念,在社交电商并走不通,利润与库存之间的平衡点是很难的。两者对比,在二级资本市场更看重的是Revolve的#自主品牌渠道+网红营销#模式,而作为KOL孵化器为主的如涵花费大量资金和时间培养网红,但绝大部分都没有一线网红的带货能力,导致不良的库存周期数据,是主要不被资本看好的原因。

Revolve的运营和财报数据:

首先是自有的粉丝资源,如Revolve官方账号在Instagram、Facebook等8个主流社交媒体上的粉丝数量已超过280万个,其中Instagram的粉丝数为190万个,Facebook为50万个。在外部网红端,Revolve链接全球超过3500个网红。如果按每个网红保守预计平均50万个粉丝,覆盖17.5亿全球粉丝;而如涵覆盖中国1.48亿。

从用户端看:

Revolve官网全球每月访问量约为1800万次;2019年前三个月,平均每月产生980万名独立访客。

关键财务指标:

2017年,净销售3.996亿美元,同比增长23.7%;净利润500万美元,同比增长127.5%;平均客单价304美元,毛利率48.5%,月独立访客730万。

2018年,Revolve交付了超过11万种独特款式;净销售4.987亿美元,同比增长24.8%,70%来自于KOL带货;净利润3063.8万美元,同比增长512.76%;EBITA利润为4650万美元,同比增长63.7%。平均服装订单价值为279美元,Revolve和Forward的平均订单价值分别约为258美元和653美元,交付毛利率为53.2%,月独立访客940万,活跃用户117.5万。

从品牌结构上Revolve.com贡献了公司83%的销售额;定位高端的Forward贡献了公司17%的销售额;而新推出的定位相对低端的Superdown未对数据形成贡献。2017年到2019年Q1,公司向海外客户交付的净销售额分别占总净销售额的18.8%、17.9%、19.5%和16.0%。而超过 45%的社交媒体粉丝来自美国以外地区。

自营品牌及他营品牌

自2014年收购Alliance引入三个自有品牌,目前Revolve已拥有21个自有品牌,每个品牌都有独特卖点,由独立的营销投资提供支持。

Revolve 现阶段知名品牌(年销售额 1000 万美元以上)包括 AG Adriano Goldschmied、BB Dakota 等,新兴品牌(年销售额 1000 万美元以下)包括 Beach Riot、Faithfull the Brand 等。而2017年以来,自有品牌占净销售额的比例几乎翻了一番至80%份额。自有品牌有助于 Revolve 保持市场嗅觉,引领潮流,并能提高盈利能力。

再者,2017年到18年,Revolve销售额的75%-79%来自全价产品的销售。

可以解读出第一,Revolve的产品确实符合消费者审美及流行趋势,可测证公司算法的有效性;第二,以保守的以销定产模式来运营,甚至不排除以饥饿营销的模式来创造噱头,单款小批量确实可以提升全价销售比,但公司的利润水平却不一定处于价格及销量曲线的最佳区间。

对比的是亚马逊从1997年成立直到2018年才开始红人计划,2019年宣布推出The Drop服务,不定期上新由全球时尚界KOL操刀设计的街头潮流服饰,且每个系列只会限时发售30小时。另外还有采用每周限量上新的销售策略的Supreme。全价销售数据我们还有待观察。

聊聊Revolve vs 如涵复购率:

招股书中2018年,Revolve重复客户再次消费了2017年净销售额的89%,比2014年的84%有所提升。这个比如涵的39%要高很多。

复购次数的提升很复杂,主要包括两个方面,其一是产品本身是快销品,并以快销品带动慢销品的销售。其二是产品种类足够多,增加单人在同一个店铺的复购次数。

而如涵的方法是通过提升#服务业务#(供应链带货),就是直接与第三方店铺合作,省去上新产品的环节,但却变相的大幅提升了网红下面的粉丝用户与产品的触达,从而提升了单粉丝用户的复购次数。反之,如果是增加自营品牌客户的复购次数时,要涉及太多的产品种类,使得业务链条过长,导致毛利率远低于服务业务。如果说如涵之前的发展模式是以提升客户流量、单产品利润为主,那么,目前则转变为提高客户流量以及单粉丝的产品复购率为主的新发展模式。

这一点,我们看到Revolve的路径是相反的,Revolve一开始通过代理其他品牌,借以网红内容打开流量,直到到收购自营品牌,逐步将自营品牌销售占比超过80%。Revolve的网红无需自己重金孵化,对于成熟的KOL直接采取签约拍摄,通过网红自有的社交网站渠道去营销宣传,反而在营销费用更加经济,从模式上更好更轻。

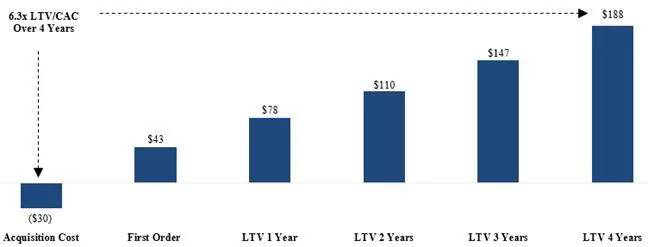

营销成本:获客成本CAC及客户终身价值LTV

CAC包括所有的品牌和营销费用及营销团队成本,由总费用除以期间内第一次下单的客户数。

2014年,营销费用大约720万美元,获得242318名新客户,CAC大约30美元,但每位客户的首单利润贡献大约43美元,四年后的客户的长期价值约为188美元。

4、Revolve vs 如涵之供应链与互联网技术端对比

Revolve为改善供应链管理开发了新平台来管理业务,重点是自动化的库存、物流管理、定价和趋势预测。

Revolve 的算法的基础是:数十万种产品样式、每种样式多达60个属性标签,以成百上千的产品样式和上百万用户交互数据,基于此创建的数亿个数据点。在算法的支持下,公司才能每周推出1000多种新款式,大幅缩短新产品开发周期,还能降低时尚和库存风险。

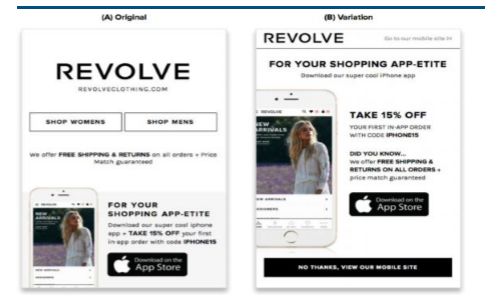

数据分析提升客户留存消费,根据用户消费行为精准营销:Revolve 通过收集用户的浏览记录、购买历史等消费行为个性化定制用户旅程,在页面上推荐顾客可能喜欢并需要的其他商品,同时通过设计私人化沟通邮件等,全方位提高用户体验;通过 A/B testing 优化内容和体验,检验不同网站设计方案的效果,根据用户点击率、转化率等数据选出最优方案。

Revolve 两种下载页面的 A/B 测试:

当然,如果横向与鞋服产品线来看,ZARA在供应链上显然更具优势;如果与从泛时尚综合电商领域来看,显然更大的、更宽的平台更具优势,如亚马逊、阿里巴巴。

如涵在媒体、技术等领域也是2017、18年进行了大幅投入。

一是加大自营品牌建设,降低营销费用,提高毛利率;

二是更快速地发展平台模式,将社会化供应链做得更轻,提升利润空间。

除了红人和商品的匹配,如涵在供应链方面也有技术投入,甚至覆盖了最上游的选型,借助AI技术,帮助非标品尤其是服饰类目找到最新的流行趋势,在技术上的大量投入也是财报中显示亏损的重要原因之一。

如涵从素人的挖掘、签约,到为签约红人做人格梳理、内容创作、粉丝推广,再到变现,如涵的网红孵化过程已经形成了一套完整的系统。所以,供应链管理是如涵对外开放的核心能力之一,也是和Revolve的最大差别。

具体分为两部分:

1,借助如涵自营电商积累供应链能力为外部品牌提供ODM服务。

2,通过合作第三方平台,形成新的供应链组织能力,为商务资源有限的网红提供变现机会。

5、Revolve vs 如涵资本市场为谁买单?

上市后两者股价对比:

如涵是采取自孵化KOL网红策略,同时没有自营平台,在淘宝天猫及小红书等其他内容平台,进行服装销售、广告营销等变现,

导致销售和宣传平台费用高。

其营销费用2017 财年16.9%增至 2019 财年18.8%,均高于同期 Revolve 的13.9%和14.2%。在销售上如涵必须基于淘宝、天猫等平台,品牌推广则需借助微博、小红书等平台。而Revolve的成本主要来自商品采购,包括进口关税和其他税费、 运费、退货、库存注销等。

在如涵的网红模式上,头部网红对如涵具有极高的议价能力,如张大奕能够在以其名义开设的商店中获得近50%的净利率分成;资本市场不愿意为单一网红买单,而更希望看到可持续性的商业模式。如涵公司利润巨亏不止,未证明其整体LTV和投入产出比。

如深究起来原因,更重要的是因为:中国移动互联网崛起大环境,带来内容媒体多元碎片化格局。在短短2013-2019年间各种自媒体和KOL平台迅速崛起,渠道分食使得再孵化头部KOL非常难。同时,如涵又面临来自抖音、小红书、淘宝直播等新兴平台的冲击。再者,如涵对于库存周期、退货率的低估是重要原因。存货报废成本约占收入的5%,正是得益于预售也败于此。另外,除了自顾不暇的孵化KOL,还要管理巨大的供应链,战略上未能紧跟新媒体平台,诸如短视频平台带货潮流的转移。

而Revolve在新媒体崛起前已把供应链基础打得非常完善,引领平台潮流。并且Revolve直接与头部社交网红签约,流量分发,打造自主的品牌时尚平台为主。在KOL策略上做得更轻。

对比如涵崛起离不开淘宝天猫等大平台,而美国巨头亚马逊直到2017年才开始发力网红营销,给予Revolve充足的自由奔跑的时间。这就是为什么美国先出现了Revolve网红电商盈利能力超强,而中国出现了MCN经纪公司为主的如涵且巨亏。背后也是中美移动互联网发展的周期因素叠加产生的错层。

这样的观察,如我们前面两篇#中美消费与消费金融周期深度对比#,又一维度折射出了中美网红电商消费的深度差异化发展路径。

投资人务必要深思之前过于乐观的预估,通过KOL前端来精准动态调整做到轻库存、零库存是不存在的,但这一趋势仍然会继续:品牌#借助可量化的数据指标,前所未有地实现了精准营销,迅速定位粉丝需求及时调整产品和优化运营策略#。

我们从投资角度来严格的审视,KOL的辉煌不可复制且转眼即逝,大渠道的护城河才足够强。由于今日头条的加入,未来大战或更加精彩。而如若未来优质品牌或新渠道的出现,一定是借力了某种错位。在美国互联网产业发展的层次更加规律、有序,在中国互联网各种平台叠加发展,时间密集,所有的力量又通过资本的加速,最后体现为巨头的马太效应。

中国的土豆型结构社会因此长期存在50年。

赤灵兔丨新商业综合服务平台

赤灵兔丨新商业综合服务平台